Hvilken moms kan jeg trække fra?

Kan jeg få momsfradrag?

Som iværksættere vil vi rigtig gerne hjælpe hinanden og give gode råd, men det er ikke altid at reglerne er helt ens for alle. Derfor kan rådene være modstridende og forvirringen stiger, så lad os kigge på hvad der skal til for at få momsfradrag for omkostningerne i netop din virksomhed.

Din virksomhed skal være momsregistreret

Helt grundlæggende, skal din virksomhed være momsregistreret for at du kan trække momsen fra.

Du skal have momspligtig omsætning – eller i hvert fald forvente at få det

Du KAN lade din virksomhed momsregistrere hvis du forventer at få en momspligtig omsætning dvs. hvis de ydelser du skal sælge ikke er momsfritaget, som f. eks forfattervirksomhed eller sundhedspleje.

Du SKAL lade din virksomhed momsregistrere, hvis du forventer at den momspligtige del af omsætningen overstiger 50.000 over 12 måneder. Dvs. at så snart den månedlige omsætning overstiger 4.000 skal du være opmærksom på eventuel momsregistrering.

Hvis du er i tvivl om der er moms på dine aktiviteter, så tag fat i Skat. Det er virkelig vigtigt at have styr på registreringerne fra start.

Der skal være moms du kan trække fra

For at du kan trække momsen fra i dit momsregnskab, skal en anden have betalt den via deres regnskab.

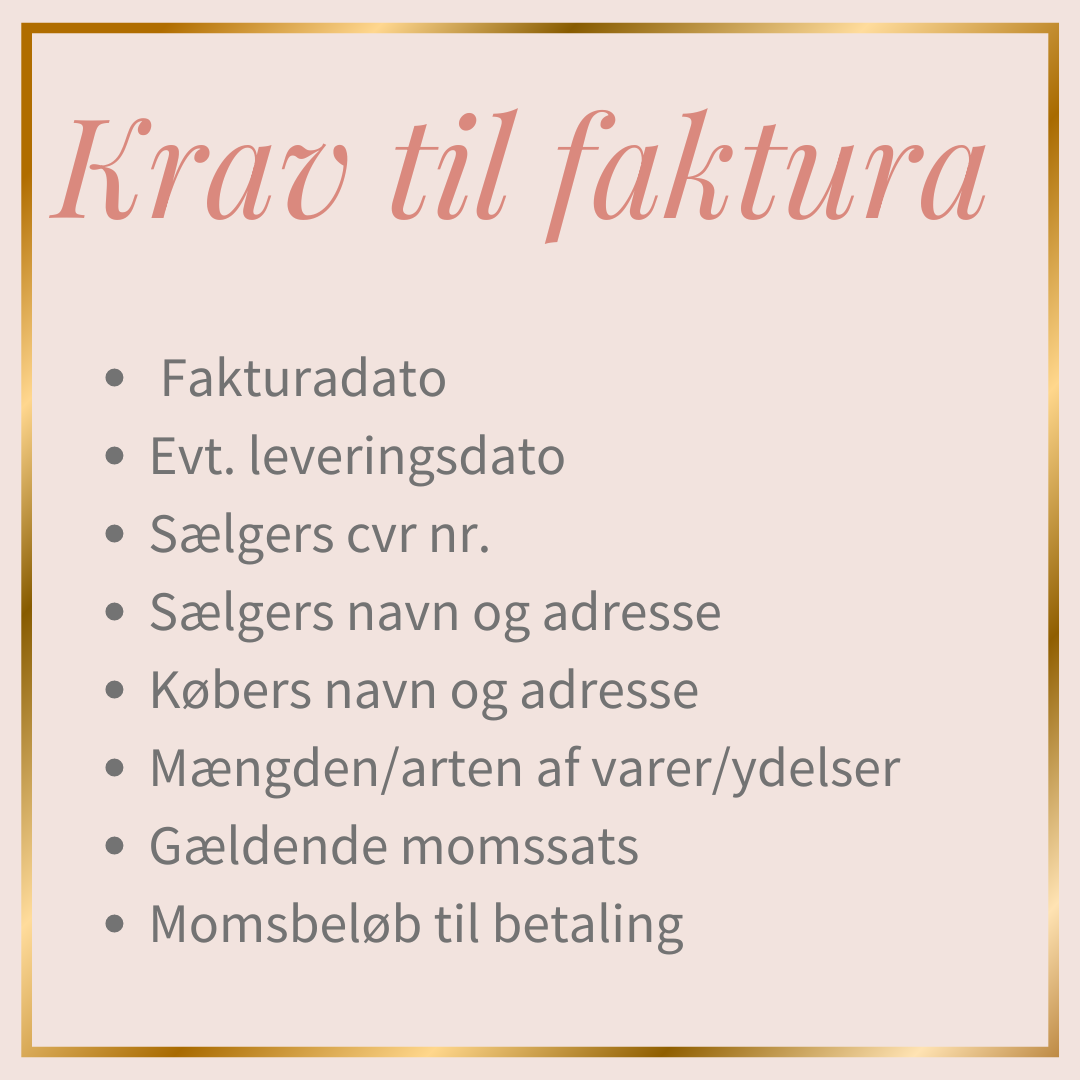

Dvs. Når du køber en vare eller en ydelse skal momsen fremgå af fakturaen.

Hvis du f. eks køber en brugt vare eller hvis sælger er privat eller har en virksomhed der ikke er momsregistret – så er der heller ikke fradrag for momsen i dit regnskab

(for der er jo ingen moms du kan få fradrag for)

Så for lige at samle op:

Dit bevis på at der er tale om et momsfradrag er en købsfaktura hvor der fremgår sælgers danske cvr. nr. og en udspecificeret moms eller momsprocent (den er ikke altid 25%)

Du skal have fradragsret for momsen

Som hovedregel kan du opnå fradrag for momsen, hvis varen/ydelsen er anskaffet til videresalg eller driften i din virksomhed

Her er der en masse steder du skal være opmærksom, jeg prøver at få så mange med jeg kan her:

1. Omkostningen skal anses for at være erhvervsmæssig og erhvervsmæssigt brug er ikke nødvendigvis det samme i en håndværkervirksomhed som i en konsulentvirksomhed

2. Omkostningen skal vedrøre den momspligtige del af din forretning, så hvis du har både momspligtige og momsfritagede kan du måske kun få fradrag for en del af momsen (splitmoms)

3. Varer/ydelser, der knytter sig til dig som privatperson f.eks læsebriller giver ikke momsfradrag

4. Hvis du køber en vare, der både benyttes privat og i virksomheden kan du få delvist momsfradrag.

5. Momsfradrag vedr. biler er et helt kapitel for sig, men… Hvis bilen kører på hvide plader er der ikke noget momsfradrag at hente bortset fra afgift til Øresundsbroen (hvis kørslen er erhvervsmæssig) og bortset fra en lille del af leasingudgiften (beløbet får du af leasingselskabet)

Så en lille opsummering

For at trække moms fra i din virksomheds regnskab skal følgende kriterier være opfyldt:

1) Din virksomhed skal være momsregistreret

2) Der skal være moms du kan trække fra

3) Omkostningen skal være erhvervsmæssig

4) Vær opmærksom på at det ikke altid er den fulde moms der er fradragsberettiget

Lider du også af momsforvirring

Så gennemgår vi alt hvad der er relevant for netop din virksomhed når det kommer til moms og skat på mit gruppeforløb.

Vi følges ad gennem et helt år og får kigget på moms, skat, regnskaber og budgetter.

Stille og roligt – en ting ad gangen.

Samtidig får du skrevet en masse noter og lavet en årsplan, så når du kommer til år 2 ved du præcis hvad du skal gøre og hvornår – slut med uro i maven.

Det koster 2.800 + moms pr. måned og du kan læse mere om det lige her:

Gruppeforløbet – få ro i maven

Seneste kommentarer